von Nkosilathi Dube, Trive Financial Marktanalyst

Citigroup Inc (ISIN: US1729674242) hat im elften Quartal in Folge die Erwartungen der Wall Street übertroffen. Diese bemerkenswerte Leistung wurde durch einen Anstieg der Handelseinnahmen, der Gebühren für das Investmentbanking und der Zinszahlungen ermöglicht, und das inmitten der größten Umstrukturierung des Unternehmens seit Jahrzehnten.

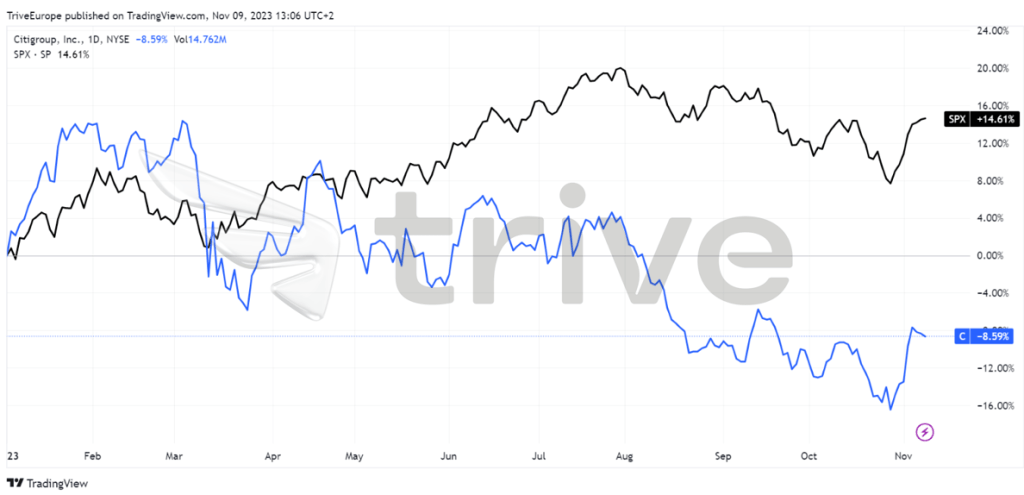

Mit einem Umsatz von 20,15 Mrd. USD, der um 4,50 % über den Prognosen lag, übertraf die Citigroup die Schätzungen um fast 1 Mrd. USD. Mit einem Gewinn pro Aktie von 1,63 USD übertraf das Unternehmen die Erwartungen um erstaunliche 32,88 %. Während alle fünf Kernsegmente ein robustes Gewinnwachstum im Vergleich zum Vorjahr verzeichneten, musste der Aktienkurs der Citigroup seit Jahresbeginn einen Rückgang von 8,59 % hinnehmen, während der breite Markt, repräsentiert durch den S&P500-Index, zweistellige Zuwächse verzeichnete.

Quelle: Trive – TradingView, Nkosilathi Dube

Diese Diskrepanz lässt sich darauf zurückführen, dass Citigroup hauptsächlich auf den Finanzmärkten tätig ist und daher nicht wie traditionelle Banken in vollem Umfang vom Hochzinsumfeld profitieren konnte. Darüber hinaus haben die Turbulenzen an den Finanzmärkten, die durch die Krise im Bankensektor und die steigenden Renditen für Staatsanleihen ausgelöst wurden, zusammen mit den steigenden Zinsen das Vertrauen der Anleger in den Aktienmarkt und in die Citigroup-Aktie beeinträchtigt.

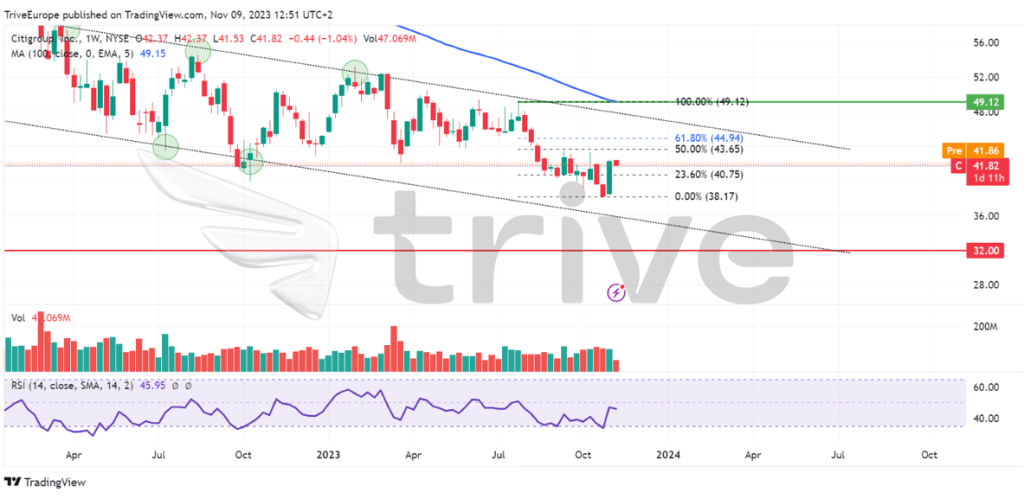

Technische Analyse

Die Entwicklung der Citigroup-Aktie im Jahr 2023 ist durch einen Abwärtstrend gekennzeichnet, der einem fallenden Kanalmuster unterhalb des gleitenden 100-Tage-Durchschnitts folgt. Der Aktienkurs verzeichnete in mehreren aufeinander folgenden Quartalen Verluste, erholte sich jedoch von einem deutlichen Ausverkauf und verzeichnete im laufenden Quartal einen Anstieg von 1,68 %.

Nach einer kurzen Aufwärtsbewegung kam es zu einer Trendwende, die bei 49,12 USD pro Aktie einen Widerstand hinterließ, der der oberen Begrenzung des Abwärtskanals entsprach. Der Aktienkurs geriet unter Verkaufsdruck, durchbrach mehrere Unterstützungsniveaus und näherte sich der unteren Begrenzung des Kanals. Eine wichtige Unterstützung, die im ersten Quartal 2020 bei 32,00 USD pro Aktie festgelegt wurde und die den Kurs zuvor nach oben getrieben hatte, ist nun in Reichweite, da der Verkaufsdruck anhält.

Die jüngste Marktstimmung war jedoch günstig für Aktien, und Citigroup profitierte von dem Anstieg. Dies führte zur Bildung eines Unterstützungsniveaus bei 38,17 USD pro Aktie, da die Aufwärtsdynamik vorherrschte. Wenn diese positive Dynamik anhält, könnte das 61,80 %-Fibonacci-Retracement-Verhältnis zu einem wichtigen Punkt des Interesses werden. Umgekehrt könnte das Niveau von 32,00 USD pro Aktie für Schnäppchenjäger interessant sein, die inmitten der Marktschwankungen nach potenziellen Gelegenheiten Ausschau halten, wenn die Stimmung zugunsten der Verkäufer umschlägt.

Fundamentalanalyse

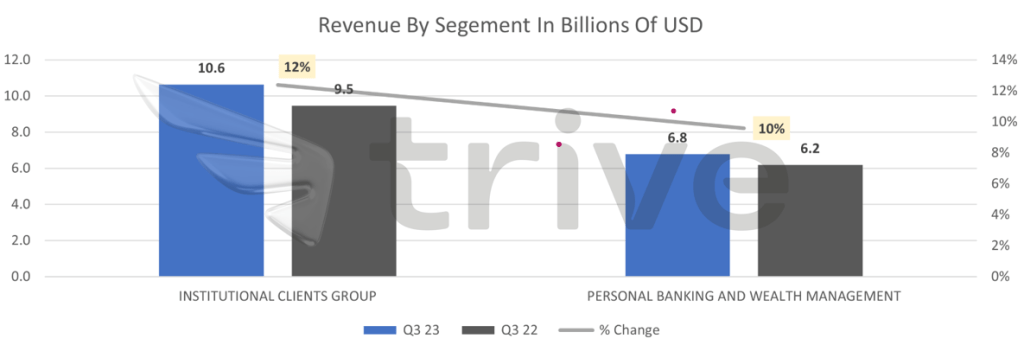

Die Citigroup hat im dritten Quartal 2023 eine starke Leistung gezeigt und ihre Widerstandsfähigkeit und ihr Wachstum in verschiedenen Segmenten unter Beweis gestellt. Die Gesamterträge stiegen im Jahresvergleich um beeindruckende 9 % auf 20,1 Mrd. USD. Dieses robuste Wachstum wurde vor allem durch die Stärke der Geschäftsbereiche Services und Markets getragen.

Quelle: Trive – Citigroup Inc, Nkosilathi Dube

Der Geschäftsbereich Institutionelle Kunden, ein zentrales Segment für die Citigroup, meldete Erträge in Höhe von 10,6 Mrd. USD, was einem bemerkenswerten Anstieg von 12 % gegenüber dem Vorjahr entspricht. Dieses Wachstum, das 2 % über dem des Vorquartals liegt, ist auf solide Leistungen in den Bereichen Services, Markets und Banking zurückzuführen.

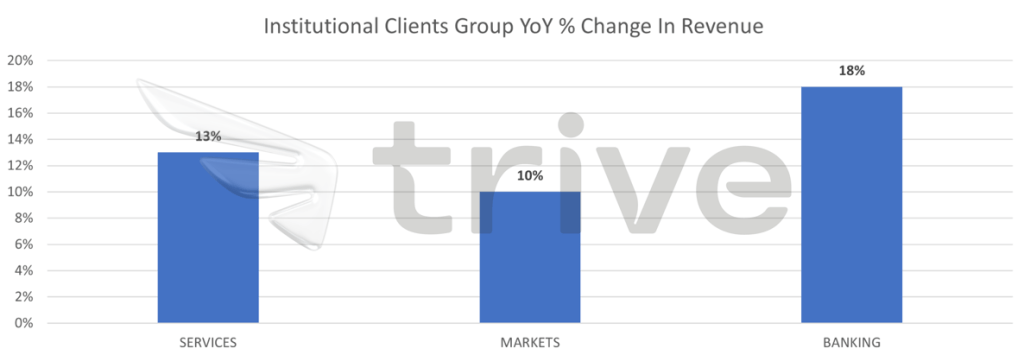

Quelle: Trive – Citigroup Inc, Nkosilathi Dube

Der Bereich Services, das am schnellsten wachsende Geschäftssegment der Citigroup, verzeichnete ein bemerkenswertes Wachstum auf 4,7 Mrd. USD, was einem beachtlichen Anstieg von 13 % entspricht. Ein bemerkenswerter Anstieg des Zinsüberschusses um 17 % in Verbindung mit einem Anstieg der zinsunabhängigen Erträge um 1 % trug maßgeblich zum Gesamterfolg des Segments Services bei.

Das Segment Markets erwirtschaftete Erträge in Höhe von 4,5 Mrd. USD, was einer beachtlichen Steigerung von 10 % entspricht. Besonders hervorzuheben ist der Bereich Fixed Income mit Erträgen in Höhe von 3,6 Mrd. USD, die um 14 % stiegen, was auf eine außergewöhnliche Performance im Zins- und Währungsbereich zurückzuführen ist. Das Aktiengeschäft verzeichnete hingegen einen leichten Ertragsrückgang um 3 % auf 918 Mio. USD, was hauptsächlich auf einen Rückgang bei Aktienderivaten zurückzuführen war, der teilweise durch ein Wachstum bei Cash und Prime kompensiert wurde.

Die Erträge aus dem Bankgeschäft verzeichneten ein robustes Wachstum und beliefen sich auf insgesamt 1,4 Mrd. USD, was einem beeindruckenden Anstieg von 17 % entspricht. Das Investment Banking stach mit Einnahmen in Höhe von 844 Mio. USD hervor, was einer Steigerung von 34 % entspricht. Dieser Anstieg ist auf eine verstärkte Kundenaktivität bei der Emission von Schuldtiteln zurückzuführen.

Quelle: Trive – Citigroup Inc, Nkosilathi Dube

Der Unternehmensbereich Personal Banking and Wealth Management erwirtschaftete Erträge in Höhe von 6,8 Mrd. USD, was einem bemerkenswerten Wachstum von 10 % gegenüber dem Vorjahr und 6 % gegenüber dem zweiten Quartal entspricht. Dieses Wachstum ist auf einen höheren Zinsüberschuss, der das starke Kreditwachstum im US-Personal Banking widerspiegelt, sowie auf höhere zinsunabhängige Erträge zurückzuführen. Die Erträge im US-Personal Banking in Höhe von 4,9 Mrd. USD, im Bereich Branded Cards in Höhe von 2,5 Mrd. USD und im Bereich Retail Services in Höhe von 1,7 Mrd. USD stiegen um 13 %, 12% bzw. 21 %. Das Segment Global Wealth Management verzeichnete ein bescheidenes Wachstum von 2 %, das auf höhere Anlagegebühren und höhere Erträge aus dem Kreditgeschäft zurückzuführen ist.

Trotz des starken Ertragswachstums stieg der Geschäftsaufwand der Citigroup im dritten Quartal um 6 % auf 13,5 Mrd USD. Dieser Anstieg ist hauptsächlich auf Investitionen in Risiko und Kontrollen, Abfindungen und die Auswirkungen der Inflation zurückzuführen.

Quelle: Trive – Koyfin, Nkosilathi Dube

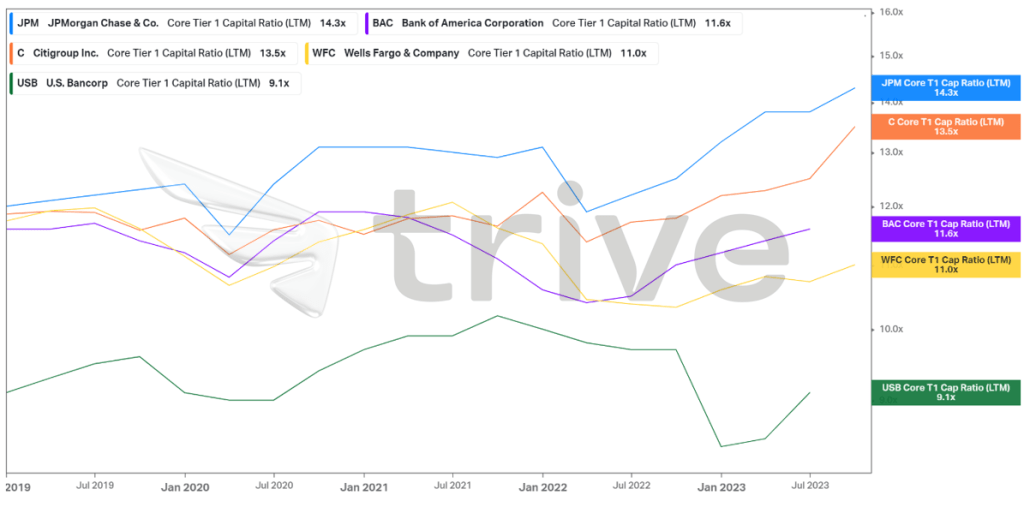

Dennoch gelang es der Bank, eine CET1-Quote von 13,5 % aufrechtzuerhalten, die die regulatorischen Anforderungen um 14 Mrd. USD übertraf. Die Citigroup erweist sich als äußerst widerstandsfähiger Akteur im Bankensektor. Mit einer robusten Kernkapitalquote (Tier 1) von 13,5x verfügt die Bank über einen beträchtlichen Kapitalpuffer, der ihre herausragende Fähigkeit unter Beweis stellt, Verluste zu absorbieren und wirtschaftliche Abschwünge oder unerwartete Störungen effektiv zu bewältigen. Damit spielt die Citigroup in einer ganz eigenen Liga, insbesondere im Vergleich zu ihren Branchenkollegen, deren durchschnittliche Kernkapitalquote (Core Tier 1) bei 11,9× liegt. Dieser beträchtliche Unterschied unterstreicht die außergewöhnliche finanzielle Stärke der Citigroup und ihre Bereitschaft, Herausforderungen proaktiv anzugehen, und festigt ihre Position als feste Größe in der Bankenlandschaft.

Die Citigroup hat mit einem Nettogewinn von insgesamt 3,5 Mrd. USD ein solides Finanzergebnis erzielt. Dies entspricht einer Steigerung von 2 % gegenüber dem Vorjahr. Unter Berücksichtigung von Veräußerungseffekten stieg der Nettogewinn sogar um 3 %. Der Anstieg des Nettogewinns ist in erster Linie auf höhere Einnahmen zurückzuführen. Es ist jedoch darauf hinzuweisen, dass dieser Anstieg teilweise durch höhere Aufwendungen und höhere Kreditkosten kompensiert wurde.

Die Citigroup stellte auch mehr Mittel zur Deckung potenzieller Kreditverluste bereit, wobei die Gesamtrückstellung für das Kreditportfolio von 16,3 Mrd. USD im Vorjahr auf 17,6 Mrd. USD anstieg. Obwohl die Bank ihre Prognose für den Nettozinsertrag für das Jahr auf über 47,5 Mrd. USD anhob, räumte sie ein, dass angesichts der sich verändernden Wirtschaftslage vorsichtige Rückstellungen notwendig seien.

Eine bemerkenswerte Entwicklung in diesem Quartal war die organisatorische Umstrukturierung der Citigroup mit dem Ziel, die Abläufe der Bank zu vereinfachen und zusätzliche Managementebenen abzubauen. Dieser strategische Schritt soll die Entscheidungsprozesse straffen, die Rechenschaftspflicht verbessern und die Kundenorientierung stärken. Es wird erwartet, dass diese Umstrukturierung zu einem Stellenabbau führen wird, wobei der Umfang der Entlassungen und Kosteneinsparungen noch nicht feststeht.

Quelle: Trive – Koyfin, Nkosilathi Dube

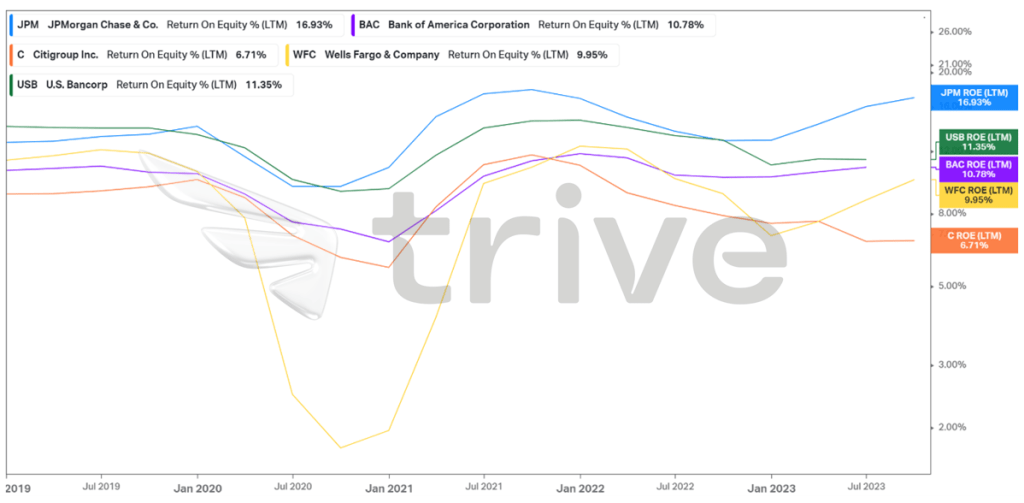

Die Eigenkapitalrendite (ROE) der Citigroup liegt mit 6,71 % deutlich unter dem Durchschnitt der fünf größten US-Banken von 11,14 %. Diese Diskrepanz lässt sich auf das Marktengagement der Citigroup und ihre geringere Abhängigkeit von traditionellen Bankdienstleistungen zurückführen, die in der Regel von höheren Zinssätzen profitieren. Während die Wettbewerber höhere Renditen erzielen konnten, wirkte sich die einzigartige Marktposition der Citigroup auf ihre Eigenkapitalrendite aus, was die Auswirkungen der strategischen Ausrichtung auf die finanzielle Performance verdeutlicht.

Nach Abzinsung der zukünftigen Cashflows ergibt sich ein fairer Wert von 46,14 USD pro Aktie.

Zusammenfassung

Die robuste Leistung der Citigroup im dritten Quartal 2023 ist ein Beweis für ihre Widerstandsfähigkeit und strategische Anpassungsfähigkeit. Trotz der Herausforderungen des Marktes haben die Konzentration auf Kernsegmente und ein umsichtiges Risikomanagement die Bank vorangebracht. Die organisatorische Neuausrichtung signalisiert ein Bekenntnis zu Effizienz und Kundenorientierung. Auch wenn die Citigroup mit Gegenwind zu kämpfen hat, ist sie dank ihrer soliden Kapitalausstattung und ihrer Fähigkeit, sich an ein verändertes wirtschaftliches Umfeld anzupassen, eine feste Größe im Bankensektor.

Quellen: Citigroup Inc, Reuters, CNBC, TradingView, Koyfin