Autor/in: Nkosilathi Dube, Trive Financial Marktanalyst

Exxon Mobil Corporation (ISIN: US30231G1022), der größte Ölkonzern der USA, hat seine Ergebnisse für das zweite Quartal bekannt gegeben. Diese zeigen einen deutlichen Gewinnrückgang von 56 % im Vergleich zum Vorjahreszeitraum.

Der Gewinnrückgang entspricht einem Trend, der in der gesamten Branche zu beobachten ist. Die Energiepreise sind drastisch gefallen und die Gewinnmargen schrumpfen. Der Gewinnrückgang betraf die großen Ölkonzerne weltweit, deren Gewinne sich im Vergleich zu den außergewöhnlichen Ergebnissen des Jahres 2022, als die russische Invasion in der Ukraine zu einem Anstieg der Öl- und Gaspreise aufgrund von Angebotsbeschränkungen führte, um etwa die Hälfte verringerten.

Es ist jedoch erwähnenswert, dass Exxon, wenn man das außerordentliche Ergebnis des Rekordquartals des Vorjahres ausklammert, in den Monaten April bis Juni das beste Ergebnis seit mehr als zehn Jahren erzielte. Dieser Erfolg ist auf die Bemühungen des Unternehmens um Kostensenkungen und den strategischen Verkauf weniger rentabler Vermögenswerte zurückzuführen. Exxon befindet sich seit 2019 auf einem kontinuierlichen Kostensenkungspfad und hat bereits 8,3 Mrd. USD an kumulierten Ausgaben erfolgreich eliminiert.

Quelle: Trive Financial Services Malta – TradingView, Nkosilathi Dube

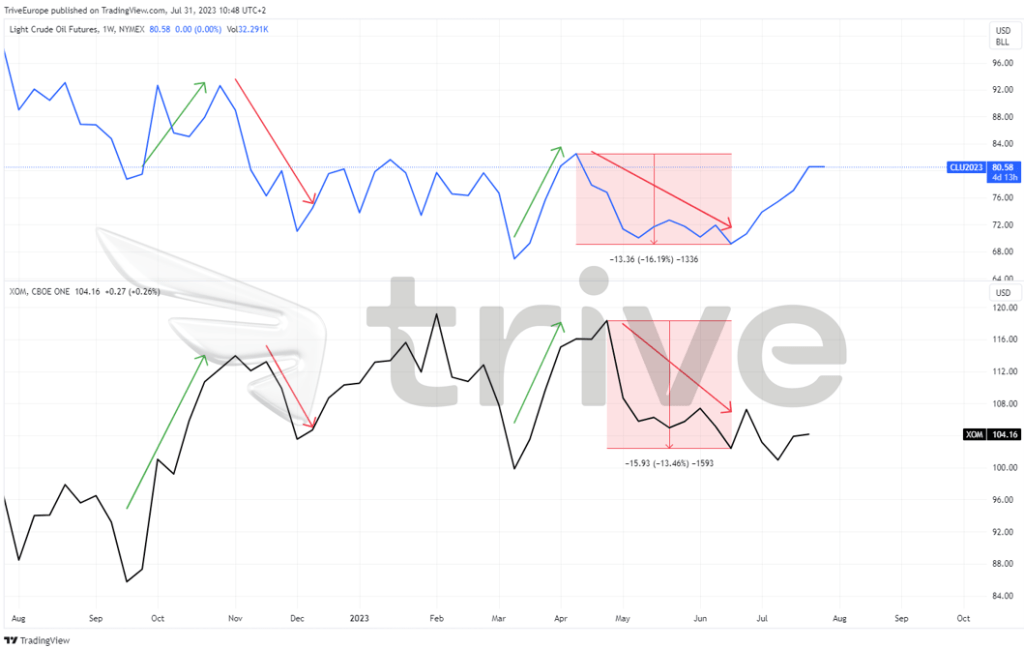

Der Aktienkurs von Exxon Mobil korreliert aufgrund der gegenseitigen Abhängigkeit positiv mit den Rohöl-Futures. Steigen die Preise für Rohöl-Futures, erhöhen sich die Umsätze und Gewinne von Exxon Mobil, was zu einem Anstieg des Aktienkurses führt. Umgekehrt führt ein Rückgang der Ölpreise zu einem Rückgang der Einnahmen und Gewinne von Exxon Mobil und damit zu einem niedrigeren Aktienkurs. Der jüngste Rückgang der Rohöl-Futures um 16,19 % gegenüber dem Höchststand im zweiten Quartal trug zu einem Rückgang des Aktienkurses von Exxon Mobil um 13,46 % gegenüber dem Höchststand im gleichen Zeitraum bei.

Technische Daten

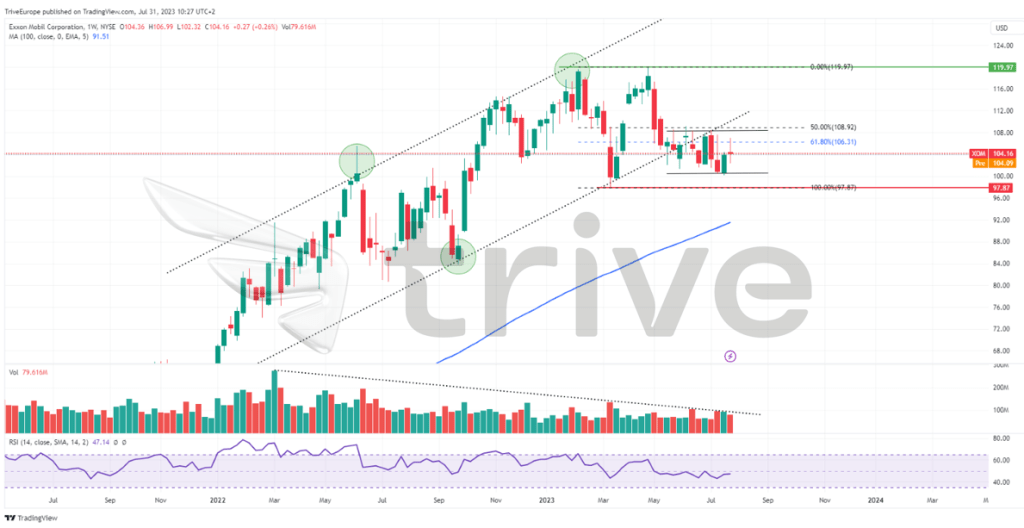

Der Aktienkurs von Exxon Mobil konnte seinen Aufwärtstrend angesichts der schwachen Rohstoffpreise, die sich im bisherigen Jahresverlauf negativ auf die Ertragskraft des Unternehmens ausgewirkt haben, nur schwer fortsetzen. Der Aktienkurs ist seit dem Jahreshoch um 13,25 % gefallen und konsolidiert auf Wochenbasis seitwärts, wobei das Handelsvolumen im Vergleich zu den Vormonaten etwas nachgelassen hat. Unterstützung und Widerstand wurden bei 97,87 USD bzw. 119,97 USD pro Aktie definiert.

Der Ausbruch des Aktienkurses unter das aufsteigende Kanalmuster und das 61,80% Fibonacci Retracement Golden Ratio deutet auf ein mögliches Ende des Aufwärtstrends hin. Da der Aktienkurs nach dem Durchbruch unter das aufsteigende Kanalmuster innerhalb eines Rechteckmusters seitwärts konsolidiert, könnte ein Ausbruch mit hohem Volumen auf beiden Seiten des Konsolidierungsmusters zu einer ausgedehnten Bewegung in Ausbruchsrichtung führen. Die Marke von 119,97 USD pro Aktie könnte optimistische Trader anziehen, wenn der Preis überzeugend aus dem Seitwärtsmuster ausbricht. Im Gegensatz dazu könnten optimistische Investoren das Niveau von 97,87 USD pro Aktie als signifikantes Niveau betrachten, wenn der Aktienkurs ins Stocken gerät und sich weiter nach unten bewegt.

Fundamentalanalyse

Exxon erzielte im zweiten Quartal einen Nettogewinn von 7,88 Mrd. USD bzw. 1,94 USD pro Aktie, verglichen mit einem Rekordgewinn von 17,85 Mrd. USD im gleichen Zeitraum des Vorjahres. Trotz dieser Leistung hatten die Analysten der Wall Street mit einem Gewinn von 2,01 USD pro Aktie gerechnet.

Angesichts der Tatsache, dass der Durchschnittspreis für Brent-Rohöl im zweiten Quartal bei rund 80 USD pro Barrel lag und damit weit entfernt von den 110 USD des Vorjahres, war der Gewinnrückgang bei allen großen Ölgesellschaften erwartet worden. Auch die Kosten für verflüssigtes Erdgas (LNG) fielen drastisch von fast 33 USD im Vorjahreszeitraum auf nur noch 11,75 USD pro Mio. British Thermal Units (mmBtu).

Der Umsatz von Exxon Mobil mit Energieprodukten ging im Vergleich zum ersten Quartal um 1,9 Mrd. USD auf 2,3 Mrd. USD zurück. Dieser Rückgang wurde jedoch durch einen enormen Anstieg des Umsatzes mit Chemikalien von 371 Mio. USD im Vorjahresquartal auf 828 Mio. USD teilweise ausgeglichen. Als Grund für den Anstieg der Einnahmen aus chemischen Produkten wurde ein Rückgang der Futtermittelkosten genannt.

Die Ölproduktion von Exxon lag seit Jahresbeginn bei 3,7 Mio. Barrel Öläquivalent pro Tag (boe/d), was weiterhin dem Jahresziel des Unternehmens entspricht und im Vergleich zum Vorjahr konstant ist.

Mit dem Kauf von Denbury treibt Exxon Mobil seine Energiewende voran und demonstriert sein Engagement für die Nutzung sauberer Energiequellen. Der Fokus von Exxon auf Kosteneffizienz, Nachhaltigkeit und Diversität wird für die zukünftige Leistung des Unternehmens in diesem Sektor entscheidend sein, da sich der Energiemarkt weiterentwickelt.

Quelle: Trive Financial Services Malta – Koyfin, Nkosilathi Dube

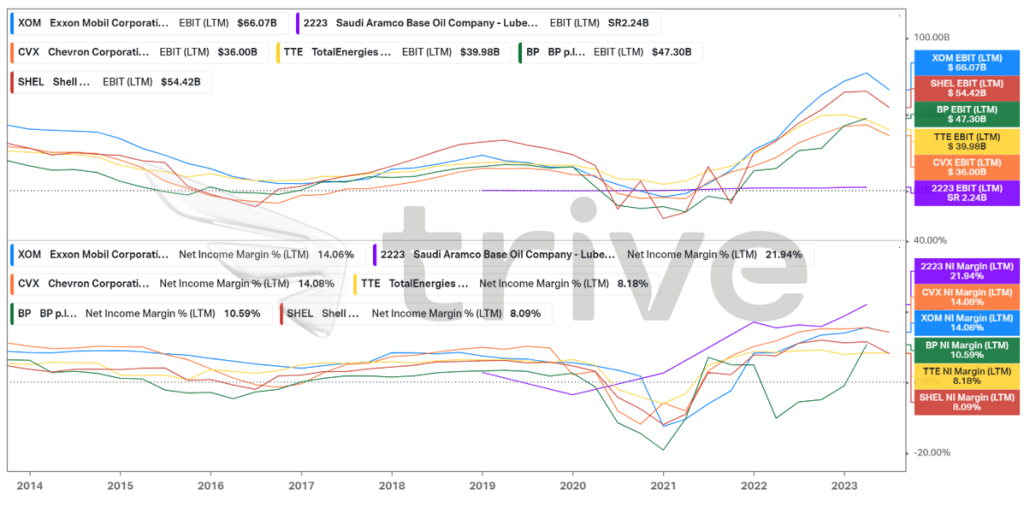

Exxon Mobil sticht unter den großen Konkurrenten hervor, da das Unternehmen mit 66,07 Mrd. USD den höchsten Gewinn vor Zinsen und Steuern in den letzten zwölf Monaten erzielte. Lässt man Saudi Aramco, die größte Ölgesellschaft der Welt, außer Acht, bleibt Exxon mit einer Nettogewinnmarge von 14 %, vergleichbar mit der von Chevron Corporation (ISIN: US1667641005), führend in der Branche.

Quelle: Trive Financial Services Malta – Koyfin, Nkosilathi Dube

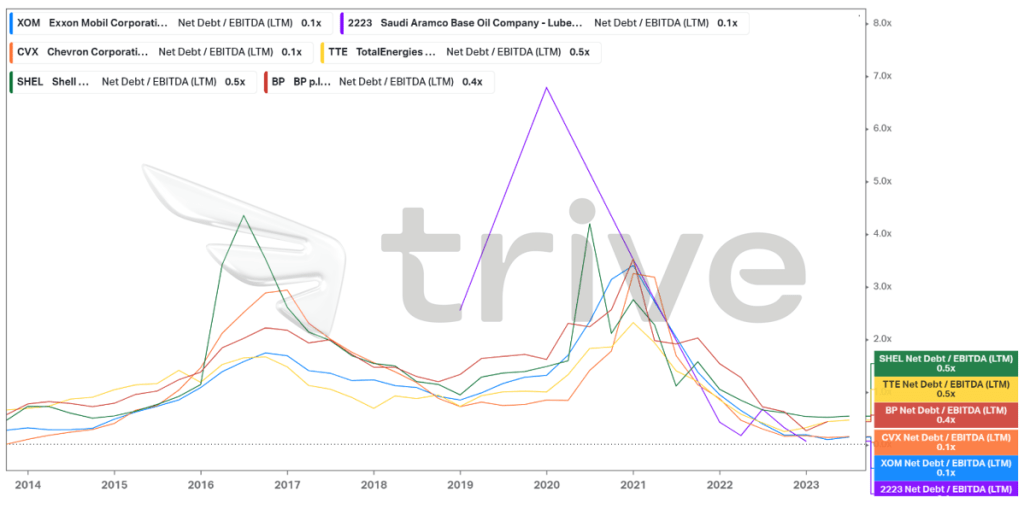

Basierend auf den jüngsten 12-Monatsdaten weist Exxon Mobil ein niedriges Verhältnis von Nettoverschuldung zu EBITDA von 0,1 auf. Dies zeigt die starke finanzielle Position des Unternehmens und seine Fähigkeit, die Schulden mit dem Gewinn vor Zinsen, Steuern und Abschreibungen zu decken. Der konservative Multiplikator deutet auf ein geringeres Risiko finanzieller Engpässe hin und spiegelt den vorsichtigen Ansatz des Unternehmens beim Schuldenmanagement im Vergleich zu seinen Wettbewerbern wider.

Quelle: Trive Financial Services Malta – Koyfin, Nkosilathi Dube

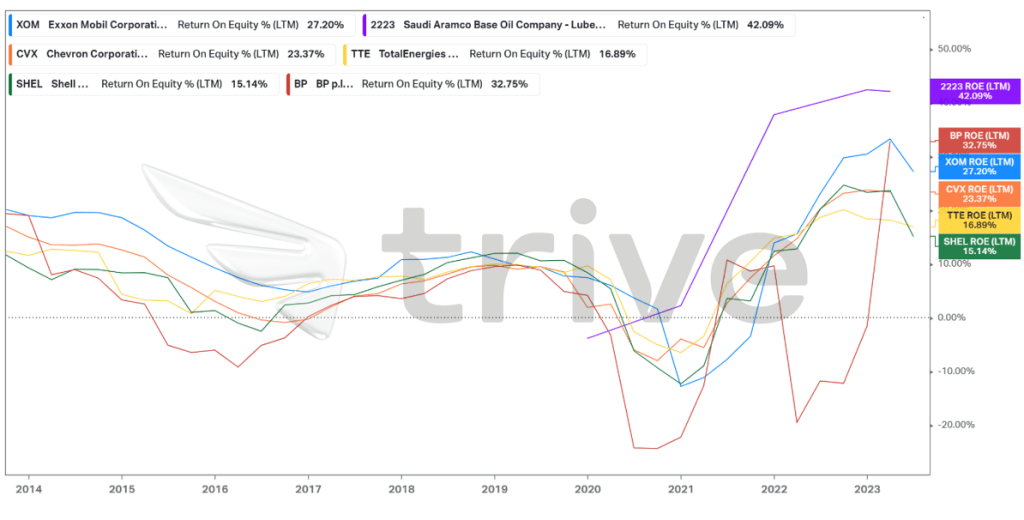

Die Eigenkapitalrendite (ROE) von Exxon Mobil beträgt 27,20 % und liegt damit im Mittelfeld der wichtigsten Wettbewerber. Im Gegensatz zu seinen Wettbewerbern weist das Unternehmen eine bemerkenswerte Stabilität der Eigenkapitalrendite auf und vermeidet drastische Schwankungen, was seine konstante Leistung bei der Erwirtschaftung von Gewinnen im Verhältnis zum Eigenkapital unterstreicht.

Nach Abzinsung der zukünftigen Cashflows wurde der faire Wert von Exxon Mobil auf 116,00 USD pro Aktie festgelegt.

Zusammenfassung

Aufgrund der ungünstigen Marktbedingungen mit niedrigeren Energiepreisen und Kraftstoffmargen verzeichnete Exxon Mobil im zweiten Quartal den erwarteten Gewinnrückgang. Lässt man jedoch die außergewöhnlichen Ergebnisse des Vorjahres außer Acht, so erzielte das Unternehmen sein bestes Ergebnis seit mehr als zehn Jahren, was vor allem auf wirksame Kostensenkungsmaßnahmen und die Veräußerung strategischer Vermögenswerte zurückzuführen ist. Die jüngsten Förderkürzungen der OPEC+-Staaten haben die Rohölpreise weiter gestützt und von ihrem Jahrestief weggebracht. Wenn der Markt die Rohstoffpreise weiter nach oben treibt, könnte sich der Aktienkurs von Exxon Mobil seinem fairen Wert von 116,00 USD annähern, da sich die Gewinne möglicherweise verbessern.

Quellen: Exxon Mobil Corporation, CNBC, Reuters, Refinitiv, TradingView, Koyfin