Nach den positiven Quartalszahlen von JPMorgan Chase & Co (ISIN: US46625H1005) und einigen anderen Bankenriesen dürften die Anleger zu dem Urteil gekommen sein, dass die Krise der Bankenbranche in die Geschichtsbücher gehört.

Der Aktienkurs von JPMorgan stieg um 9,61 % nach den positiven Ergebnissen, bei denen der Gewinn um 20,09 % und der Umsatz um 6,16 % über den Konsensschätzungen lagen und sich auf 4,10 USD pro Aktie bzw. 38,35 Mrd. USD beliefen. Ausschlaggebend für diese positive Entwicklung war in erster Linie das gestiegene Zinsumfeld, das es ermöglichte, erhebliche Zinserträge in die Gewinnspanne der Bankenbranche einfließen zu lassen.

Da kurz- bis mittelfristig mit einem Anhalten des Zinsanstiegs zu rechnen ist, werden die Führungskräfte des Bankensektors das derzeitige Umfeld sehr begrüßen, da sie mit der positiven Entwicklung ihrer Bank punkten können.

Technische Analyse

Auf dem Wochenchart ist der Kurs der JPMorgan-Aktie im zweiten Quartal 2022 in einen Abwärtstrend übergegangen, nachdem der Kurs unter den gleitenden 100-Tage-Durchschnitt gefallen war, während die Marktstruktur niedrigere Hoch- und Tiefpunkte aufwies. Unterstützung und Widerstand lagen bei 76,97 USD bzw. 172,06 USD pro Aktie.

Nach einer Umkehrung des Widerstands fand der Aktienkurs Unterstützung bei 113,30 USD pro Aktie, was mit dem 61,80 % Fibonacci-Retracement-Verhältnis zusammenfiel, da der Markt nicht bereit war, eine weitere Abwärtsdynamik zu etablieren und den Aktienkurs in Richtung des Unterstützungsniveaus zu führen.

Auf dem Tageschart wurde der Aufwärtstrend des Aktienkurses bestätigt, indem der Kurs über seinen gleitenden 100-Tage-Durchschnitt stieg, nachdem er den Golden Ratio abgelehnt hatte. Die bullischen Trader haben den Markt derzeit fest im Griff, was dadurch bestätigt wird, dass der Kurs bis zum 50 %-Fibonacci-Retracement-Level bei 124,52 USD pro Aktie zurückfiel, bevor er nach oben abgewiesen wurde.

Sollte es unter hohem Volumen zu einem Ausbruch über den Tageswiderstand von 144,42 USD kommen, könnten sich Investoren wahrscheinlich auf einen weiteren Anstieg einstellen. Bullische Investoren werden den Preis wahrscheinlich in Richtung des wöchentlichen Widerstands bei 172,06 USD pro Aktie treiben, wenn sie auf die Bewegung in den Zahlen setzen.

Sollte das Angebot die Nachfrage in der Nähe des Tageswiderstands überwiegen, könnte ein Retracement zum 50 % oder Golden Ratio des Fibonacci-Retracements eine gute Gelegenheit für Long-Positionen bieten. Investoren sollten eine Wiederaufnahme des Aufwärtstrends in Betracht ziehen, wenn sich der Preis bei abnehmendem Volumen einem dieser Niveaus nähert, was auf ein Nachlassen der Abwärtsdynamik hindeuten würde.

Fundamentalanalyse

Die nach Bilanzsumme größte Bank der USA verzeichnete im ersten Quartal einen Rekordgewinn, der um 25 % auf 38,35 Mrd. USD stieg. Die Nettozinserträge stiegen im Jahresvergleich um fast 50 %, was auf die aggressivsten Zinserhöhungen seit Jahrzehnten zurückzuführen ist.

Der starke Anstieg der Erträge wirkte sich auch auf das Ergebnis aus, denn JPMorgan verzeichnete einen atemberaubenden Anstieg des Nettogewinns um 52 % auf 12,62 Mrd. USD. Dies trug dazu bei, dass die Eigenkapitalrendite der Bank im Vergleich zum ersten Quartal des Vorjahres um 700 Basispunkte anstieg, während der Gewinn je Aktie im gleichen Zeitraum um 56 % zulegte.

Obwohl der Höhepunkt der Bankenkrise weitgehend hinter dem Sektor liegt, könnten weitere Risiken bestehen. Während der Turbulenzen konnte JPMorgan jedoch Gewinne erzielen, da verunsicherte Kunden ihre Gelder von Regionalbanken zu erstklassigen Banken verlagerten. Die Einlagen von JPMorgan stiegen im ersten Quartal auf 2,38 Bio. USD, verglichen mit 2,34 Bio. USD im letzten Quartal 2022.

Darüber hinaus gab JPMorgan eine optimistische Prognose für den Rest des Jahres 2023 ab, in der ein Nettozinsertrag von 81 Mrd. USD prognostiziert wird – ein Anstieg von 7 Mrd. USD gegenüber der letzten Prognose. Das Hochzinsumfeld dürfte der Großbank Rückenwind geben, so dass sich die Ertrags- und Ergebnissituation in einem günstigen Bereich bewegt.

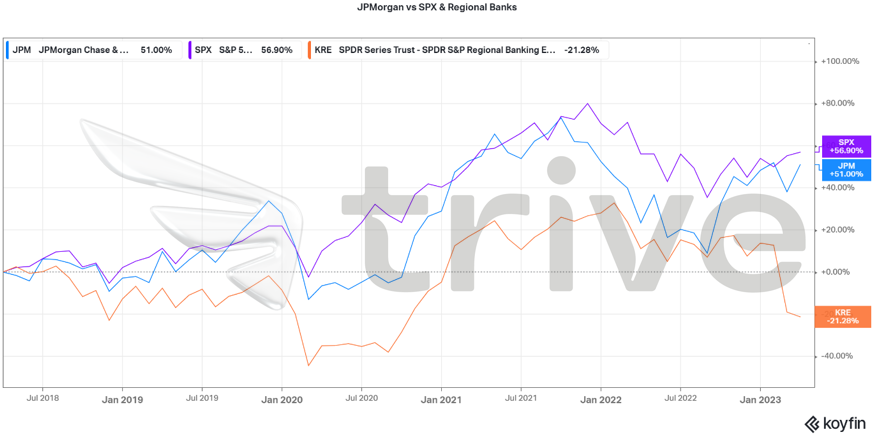

Über einen Zeitraum von fünf Jahren weist JPMorgan eine hohe Korrelation mit dem breiten Markt der 500 größten US-Unternehmen (S&P500: SPX) auf. Trotz der starken positiven Korrelation hat JPMorgan den breiten Markt um fast 6 % underperformt, obwohl es in diesem Zeitraum immer noch eine profitable Rendite von 51 % erzielt hat. Im Vergleich zu den kleineren regionalen US-Banken, die im SPDR S&P Regional Banking ETF (ISIN: US78464A6982) abgebildet sind, schneidet JPMorgan hervorragend ab. Der Blue-Chip-Charakter von JPMorgan hat dazu geführt, dass das Unternehmen aufgrund seiner Stabilität mehr Einlagen anzieht, was durch die jüngste Krise im Bankensektor unterstrichen wurde.

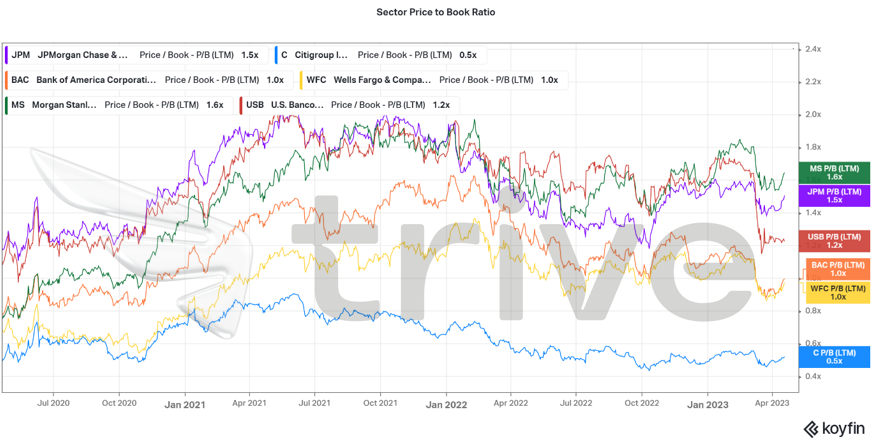

JPMorgan wird mit einem Kurs-Buchwert-Verhältnis (KBV) von 1,5 gehandelt und liegt damit in der Gruppe der großen S&P-500-Banken an zweiter Stelle nach Morgan Stanley. Dies könnte darauf hindeuten, dass der Markt den Wert der Bank als hoch einschätzt, da sie mit einem Aufschlag auf ihren Buchwert gehandelt wird. Im Vergleich zu den Wettbewerbern ist JPMorgan damit leicht überbewertet. Angesichts der positiven Ertragslage und der Prognosen für 2023 dürfte das Kurs-Gewinn-Verhältnis jedoch noch Spielraum nach oben haben.

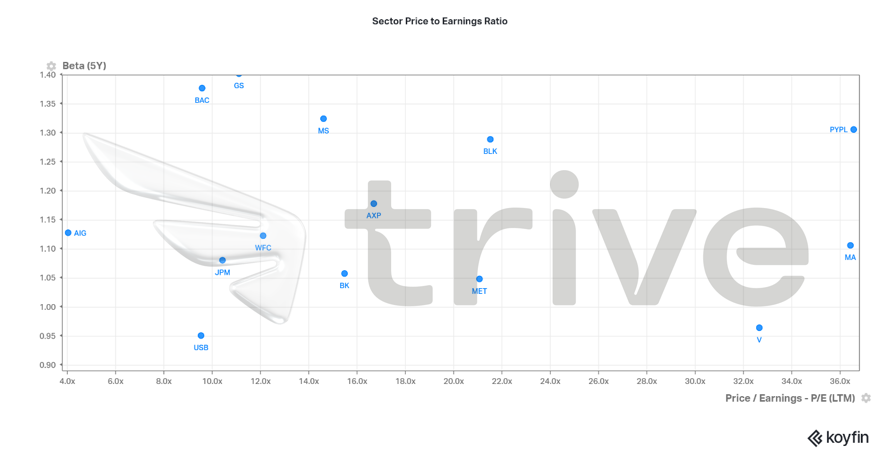

Das Kurs-Gewinn-Verhältnis von JPMorgan liegt unter dem Durchschnitt der unmittelbaren Wettbewerbern, was das Unternehmen zu einem potenziellen Investitionsziel macht. Die Geschäftstätigkeit der Bank ist nach wie vor robust, und da sie im Quartalsverlauf die beste Performance im Bankensektor erzielte, könnte in naher Zukunft weiterer Wert geschaffen werden.

Nach Abzinsung der zukünftigen Cashflows ergibt sich ein fairer Wert von 155,56 USD pro Aktie, was einem Aufwärtspotenzial von 10,14 % entspricht. Der faire Wert liegt zwischen den technischen Widerständen auf Tages- und Wochenbasis. Bei einem Ausbruch über den Tageswiderstand könnte der faire Wert erreicht werden, der nächste interessante Punkt ist der Wochenwiderstand.

Zusammenfassung

Angesichts der positiven Richtlinien von JPMorgan und der vorherrschenden Hochzinssituation in den weltweiten Niederlassungen der Bank, könnte der Aktienkurs nach oben gezogen werden, wenn die Bank durchgehend positive Erträge und Einnahmen erzielt. Der faire Wert von 155,56 USD ist in diesem Szenario sehr wahrscheinlich, insbesondere wenn die Weltwirtschaft einen Abschwung vermeidet.

Quellen: JPMorgan Chase & Co, CNBC, Reuters, Forbes, TradingView, Koyfin