von Nkosilathi Dube, Trive Financial Marktanalyst

Amazon.com Inc (ISIN: US0231351067) hat erneut die Gewinnerwartungen der Wall Street übertroffen und damit das dritte Quartal in Folge mit einer beeindruckenden Performance abgeschlossen.

Mit einem ausgewiesenen Umsatz von 143,08 Mrd. USD übertraf Amazon die Prognosen um 1,12 %. Die herausragende Leistung war jedoch der Gewinn pro Aktie, der mit 0,94 USD pro Aktie die Schätzungen um beeindruckende 60,58 % übertraf und sich im Vergleich zum dritten Quartal des Vorjahres verdreifachte. Während der Umsatz von Amazon Web Services (AWS) mit 23,1 Mrd. USD leicht unter den Erwartungen lag, übertraf das Werbesegment mit einem Umsatz von 12,1 Mrd. USD die Erwartungen von 11,6 Mrd. USD.

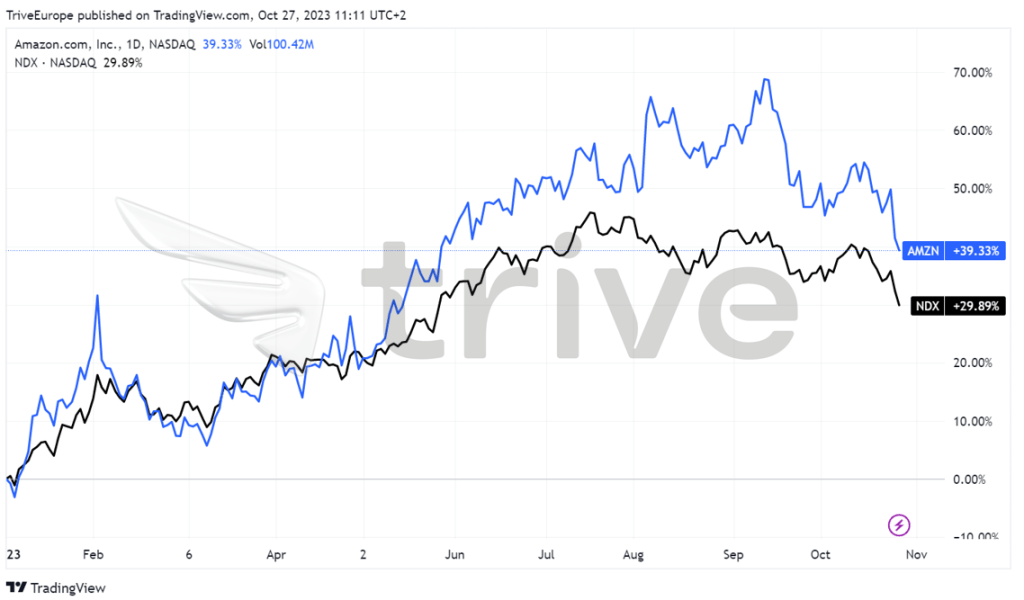

Amazons Erfolg in mehreren Geschäftsbereichen ist auf die Verbesserung der Servicekosten und der Liefergeschwindigkeit in den Läden sowie auf ein stabiles Wachstum bei AWS und robuste Werbeeinnahmen zurückzuführen. Die strategischen Kostensenkungsmaßnahmen des Unternehmens, einschließlich des Abbaus von 27.000 Arbeitsplätzen im vergangenen Jahr, haben das Ergebnis deutlich verbessert. Diese bemerkenswerte Leistung spiegelt sich im Aktienkurs von Amazon wider, der seit Jahresbeginn um beachtliche 39,33 % gestiegen ist und damit den technologielastigen NASDAQ100-Index übertrifft, was das Vertrauen der Investoren in den Wachstumskurs des Unternehmens unterstreicht.

Quelle: Trive – TradingView, Nkosilathi Dube

Technische Analyse

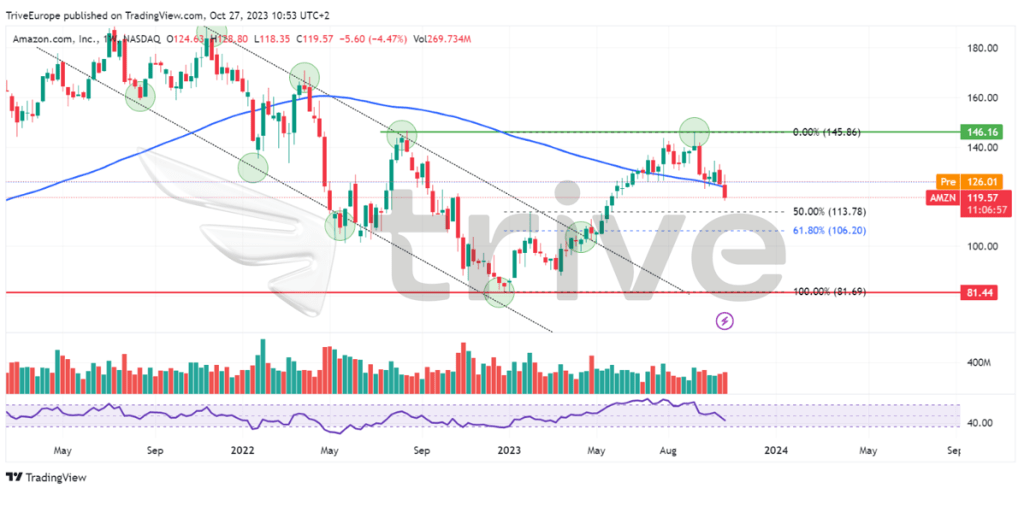

Im Jahr 2023 schlug Amazon einen neuen Weg ein und befreite sich von einem lang anhaltenden Abwärtstrend, der durch Inflationsdruck und hohe Zinsen verursacht wurde. Dieser Stimmungsumschwung war durch einen entscheidenden Ausbruch aus dem Abwärtstrendkanal und einen Ausbruch über den gleitenden 100-Tage-Durchschnitt gekennzeichnet.

Während dieses Übergangs bildete sich bei 81,44 USD pro Aktie eine solide Unterstützung, die durch einen massiven Aufwärtsschub unterstützt wurde. Bei 145,16 USD pro Aktie wurde jedoch ein Widerstandsniveau erreicht, das im August 2022 durch einen starken Kursrückgang beeinträchtigt wurde.

Anschließend kam es zu einer Trendwende, die durch ein Überangebot gegenüber der Nachfrage ausgelöst wurde und den Aktienkurs unter den gleitenden 100-Tage-Durchschnitt drückte. Die Aktie befindet sich nun in der Nähe des Niveaus von 113,78 USD pro Aktie, das mit dem 50%-Fibonacci-Retracement-Level zusammenfällt. Dieses Niveau könnte bei anhaltendem Verkaufsdruck, der möglicherweise von einem abnehmenden Abwärtsvolumen begleitet wird, einen Zwischenstopp darstellen.

Sollte die Aktie dieses Niveau jedoch bei signifikantem Volumen durchbrechen, könnte dies ein Zeichen für anhaltenden Verkaufsdruck sein, wobei die Marke von 81,44 USD pro Aktie wahrscheinlich Schnäppchenjäger anziehen wird. Umgekehrt werden optimistische Investoren wahrscheinlich die Marke von 146,16 USD pro Aktie ins Auge fassen, wenn das Momentum für sie spricht, was auf ein mögliches Aufwärtspotenzial hindeutet.

Fundamentalanalyse

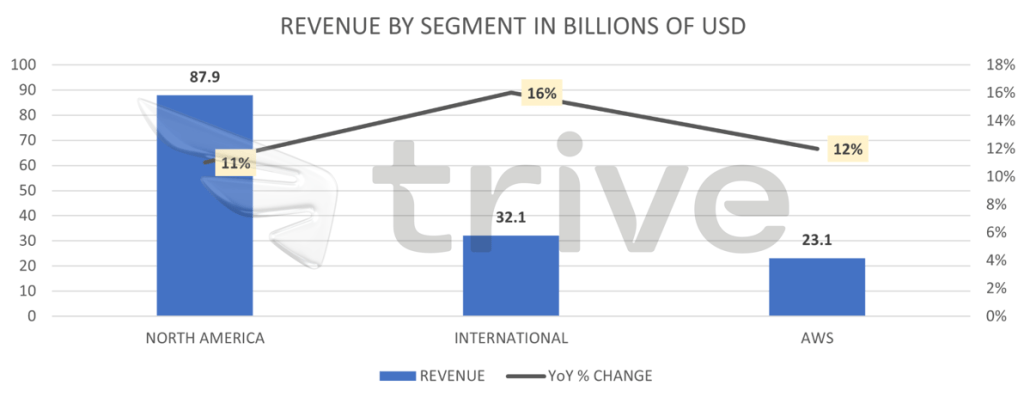

Amazon konnte im Jahresvergleich bei allen Finanzkennzahlen ein beeindruckendes Wachstum verzeichnen, was die robuste Performance des Unternehmens unterstreicht. Der Nettoumsatz stieg im dritten Quartal um 13 % auf 143,1 Mrd. USD im Vergleich zu 127,1 Mrd. USD im Vorjahreszeitraum. Im Segment Nordamerika stieg der Umsatz im Jahresvergleich um 11 % auf 87,9 Mrd. USD, im Segment International um 16 % auf 32,1 Mrd. USD. Auch das AWS-Segment konnte seinen Umsatz im Vergleich zum Vorjahr um 12 % auf 23,1 Mrd. USD steigern.

Quelle: Trive – Amazon.com Inc, Nkosilathi Dube

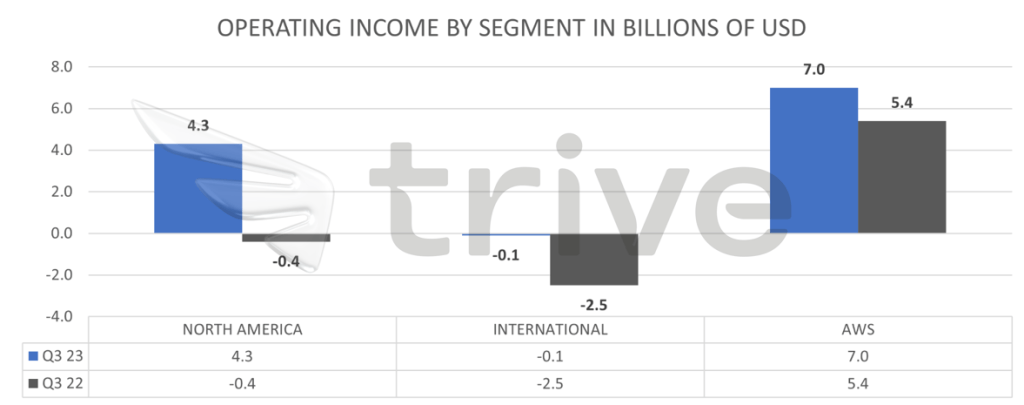

Die Betriebseinnahmen des Unternehmens verzeichneten einen bemerkenswerten Anstieg und erreichten im dritten Quartal 11,2 Mrd. USD, was einem außerordentlichen Wachstum von 448 % gegenüber dem dritten Quartal 2022 (2,5 Mrd. USD) entspricht. Besonders bemerkenswert war diese Erholung im Segment Nordamerika, das sich von einem Betriebsverlust von 0,4 Mrd. USD im dritten Quartal 2022 auf einen Betriebsgewinn von 4,3 Mrd. USD in diesem Quartal verbesserte.

Darüber hinaus reduzierte das Segment International seinen Betriebsverlust deutlich auf 0,1 Mrd. USD, eine erhebliche Verbesserung gegenüber dem Verlust von 2,5 Mrd. USD im dritten Quartal 2022. Im Segment AWS erreichte das Betriebsergebnis 7,0 Mrd. USD und übertraf damit die 5,4 Mrd. USD im dritten Quartal des Vorjahres.

Quelle: Trive – Amazon.com Inc, Nkosilathi Dube

Der Nettogewinn von Amazon verzeichnete ebenfalls ein deutliches Wachstum und erreichte im dritten Quartal 9,9 Mrd. USD bzw. 0,94 USD pro dilutierter Aktie im Vergleich zu 2,9 Mrd. USD bzw. 0,28 USD pro dilutierter Aktie im dritten Quartal 2022. Der operative Cashflow des Unternehmens stieg in den letzten zwölf Monaten um beeindruckende 81 % auf 71,7 Mrd. USD im Vergleich zu 39,7 Mrd. USD im gleichen Zeitraum bis zum 30. September 2022.

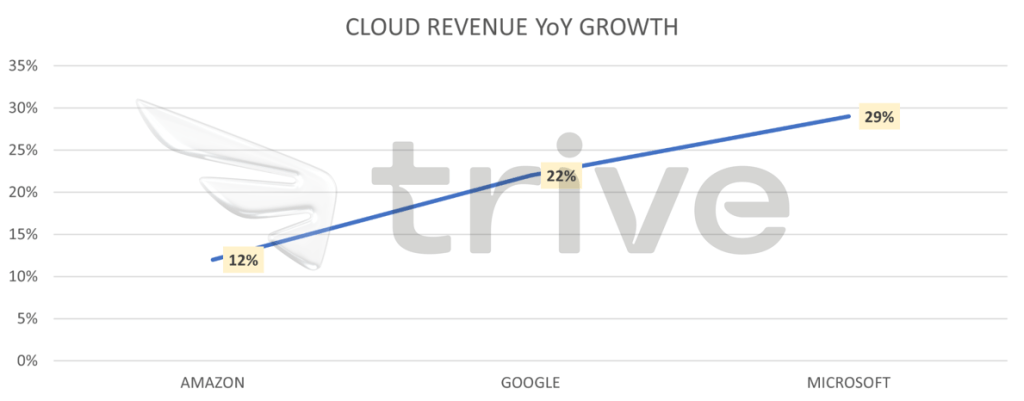

Ein herausragender Erfolg für Amazon war sein Werbesegment, das ein bemerkenswertes Umsatzwachstum von 26 % im Vergleich zum Vorjahr verzeichnete. Diese Wachstumsrate übertraf sowohl Alphabet Inc. als auch Meta Platforms Inc., was auf die wachsende Stärke von Amazon in diesem Sektor hindeutet. Allerdings sah sich Amazon im Cloud-Geschäft einem verstärkten Wettbewerb ausgesetzt: Amazon Web Services (AWS) verzeichnete im Quartal ein Wachstum von 12 %. Im Gegensatz dazu verzeichneten die Konkurrenten Microsoft Azure und Google Cloud ein stärkeres Wachstum von 29 % bzw. 22 %.

Quelle: Trive – MarketWatch, Nkosilathi Dube

Die strategischen Kostensenkungsmaßnahmen von Amazon haben sich deutlich auf die Gewinnmarge ausgewirkt, die mit 7,8 % den höchsten Wert seit Anfang 2021 erreicht hat. Dies unterstreicht den Erfolg des Unternehmens bei der Optimierung seiner Prozesse zur Steigerung der Rentabilität.

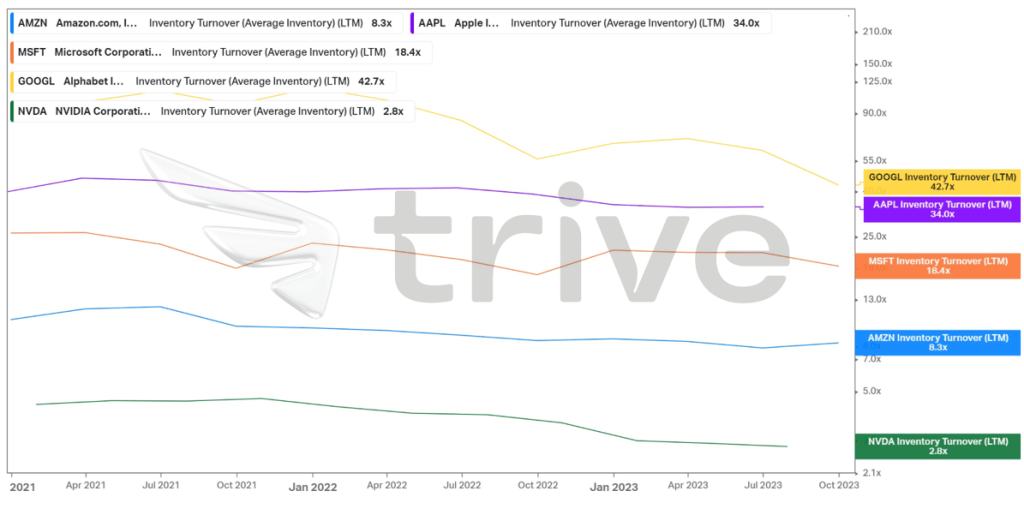

Der Lagerumschlag von Amazon liegt unter dem der führenden Technologieunternehmen auf dem US-Markt. Mit einer Umschlagshäufigkeit von 8,3 liegt das Unternehmen deutlich hinter Microsoft, dessen Umschlagshäufigkeit mehr als doppelt so hoch ist. Das bedeutet, dass Amazon vergleichsweise länger braucht, um seine Lagerbestände in Umsätze umzuwandeln. Auch wenn dies auf die Vielfalt der Geschäfte von Amazon zurückzuführen ist, lohnt es sich, diesen Aspekt im Auge zu behalten, da ein höherer Umsatz in der Regel ein effizienteres Ressourcenmanagement und damit eine höhere Rentabilität bedeutet.

Quelle: Trive – Koyfin, Nkosilathi Dube

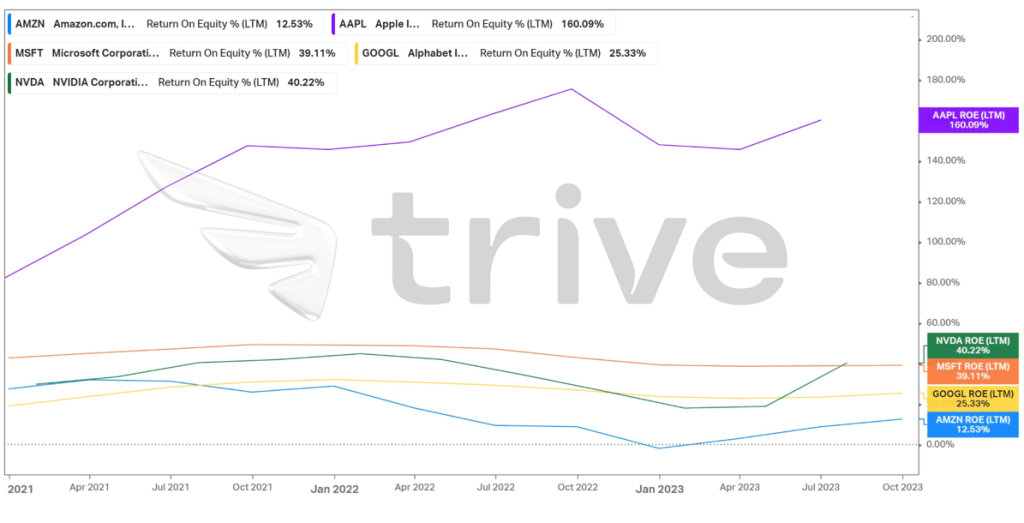

Die bewusste Strategie von Amazon, wettbewerbsfähige Preise anzubieten, um Marktanteile zu gewinnen, ist zwar ein effektiver Wettbewerbsvorteil, führt aber zu geringeren Gewinnspannen als bei den Wettbewerbern aus dem Technologiesektor. Während dieser Ansatz für Investoren, die eine höhere Rentabilität anstreben, abschreckend wirken kann, stellt er auch eine Barriere für potenzielle Wettbewerber dar. Darüber hinaus wird die Eigenkapitalrendite (ROE) von Amazon durch diese Niedrigpreisstrategie beeinträchtigt und liegt derzeit bei 12,53 %, also deutlich niedriger als bei den Tech-Unternehmen.

Quelle: Trive – Koyfin, Nkosilathi Dube

Nach Diskontierung der zukünftigen Cashflows ergibt sich ein fairer Wert von 154,72 USD pro Aktie.

Zusammenfassung

Amazons Q3-Ergebnisse zeigten ein bemerkenswertes Wachstum und übertrafen die Schätzungen sowohl beim Umsatz als auch beim Gewinn pro Aktie. Die strategischen Kostensenkungsmaßnahmen des Unternehmens haben das Ergebnis deutlich verbessert. Während Amazon im Cloud-Geschäft mit Konkurrenz zu kämpfen hat, zeigte das Werbegeschäft eine beeindruckende Stärke. Sollte sich die positive Entwicklung von Amazon in den kommenden Quartalen fortsetzen, könnte der faire Wert von 154,72 USD pro Aktie erreicht werden.

Quellen: Amazon.com Inc, CNBC, Reuters, MarketWatch, TradingView, Koyfin