von Tiaan van Aswegen, Marktanalyst bei Trive Financial

Investoren steht eine Vielzahl von Instrumenten zur Verfügung, wie z.B. Indikatoren, komplexe Muster und strategische Kerzenchartmuster, die dabei helfen, ihre Taktiken zu verbessern, Risiken zu managen und wichtige Informationen über Marktschwankungen zu erlangen. In diesem umfangreichen Angebot ist die Doji-Libelle ein relativ unbekanntes, aber dennoch nützliches Kerzenchartmuster, das potenzielle Trendumkehrungen in beide Richtungen anzeigen kann.

Wie erkennt man eine Libellen-Doji?

Die Libellen-Doji-Kerze entsteht, wenn der Eröffnungskurs einer Aktie dem Tageshoch und dem Tagesschlusskurs gleicht, während das Tagestief deutlich darunter liegt. Mit anderen Worten: Der Kurs ist während der Börsensitzung stark gefallen, aber die Käufer konnten den Druck auffangen und den Kurs gegen Ende der Sitzung wieder nach oben treiben. Als Ergebnis bildet die Kerze die charakteristische T-Form mit einem langen Schatten auf der Unterseite.

Bestätigung der Libellen-Doji

Wie bereits erwähnt kann die Libellen-Doji auf eine mögliche Kursumkehr hinweisen, je nachdem, in welche Richtung sich der Kurs zuvor bewegt hat. Befand sich der Kurs in einem Aufwärtstrend, könnte eine Libellen-Doji die Trader vor einer möglichen Umkehr nach unten warnen, da die Verkäufer während eines Teils des Handels die Kontrolle über den Kurs übernommen haben, was auf eine Erschöpfung auf der Käuferseite hindeutet. Umgekehrt könnte diese Kerze nach einem Kursrückgang eine mögliche Umkehr nach oben signalisieren, da die Käufer gegen Ende der Sitzung die Oberhand gewonnen haben. Die Investoren warten jedoch oft auf eine Bestätigung, bevor sie auf das Signal der Kerze reagieren. Im Falle einer potenziellen bärischen Umkehr sollte die nächste Kerze einen deutlichen Rückgang und einen sicheren Abschluss unter dem Schlusskurs des Doji zeigen. Umgekehrt erfordert die bullische Interpretation einer Libellen-Doji eine Bestätigung durch einen Aufwärtsschub, der in einem Schlusskurs über dem vorherigen Schlusskurs gipfelt. Neben diesen Analysen beziehen aufmerksame Trader in der Regel auch Volumenindikatoren in ihre Bewertungen mit ein. Im Idealfall sollte ein Trader auf eine Kerze mit hohem Volumen achten, auf die eine Bestätigung mit hohem Volumen folgt – eine Synergie, die naturgemäß die Wahrscheinlichkeit einer erfolgreichen Ausführung erhöht.

Ausführung des Libellen-Doji-Trading-Signals

Die übliche Ausführung des Signals ist der Einstieg kurz nach dem Schließen der Bestätigungskerze. Im Falle einer potenziellen Aufwärtsbewegung nach einem Abwärtstrend steigen Trader oft mit einem Stop-Loss unter dem Tief der Libellen-Doji-Kerze ein. In ähnlicher Weise wird eine Short-Position nach einem Aufwärtstrend manchmal mit einem Stop-Loss beim Hoch der Doji-Kerze der Libelle platziert. Eine solche Strategie birgt jedoch mehrere Risiken: Erstens kann eine große Doji-Kerze dazu führen, dass ein Trade weit entfernt vom Stop-Loss ausgeführt wird, was das Risiko des Trades erhöht. Zweitens gibt es, wie bei jedem Handelsindikator, keine Garantie dafür, dass die Umkehr eintritt, und da dieses Kerzenmuster selten auftritt, wird es oft in Verbindung mit anderen Indikatoren und Mustern verwendet. Es gibt auch kein Zielniveau, das mit dem Handel des Libellen-Doji-Umkehrsignals verbunden ist, was einen zusätzlichen Ermessensspielraum für den Trader erfordert.

Beispiele für erfolgreiche und nicht erfolgreiche Signale

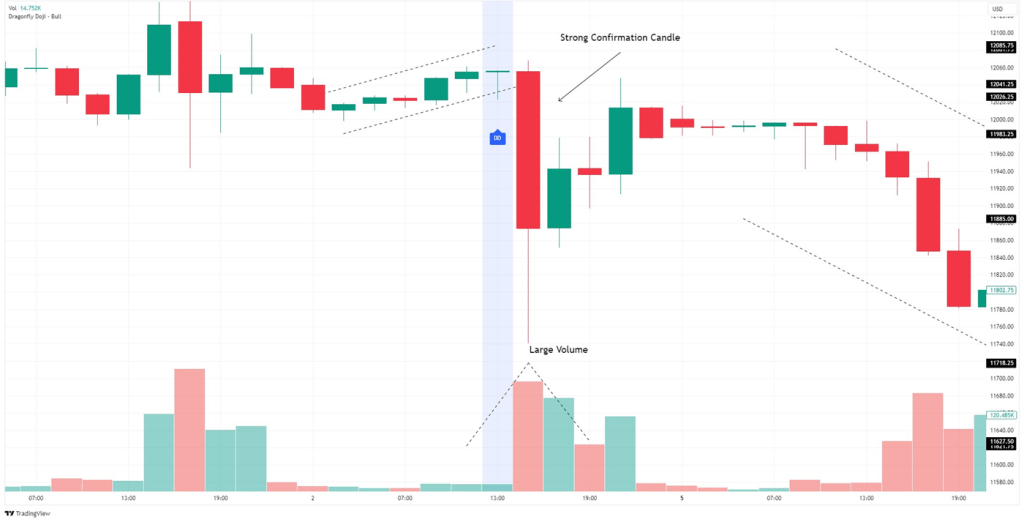

Das erste Beispiel ist ein Zwei-Stunden-Chart des NASDAQ 100 (CME: NQ), in dem der Preis nach oben tendierte, bevor die Libellen-Doji-Kerze vor einer möglichen Umkehr nach unten warnte. Die Bestätigung erfolgte durch einen volumenstarken Abwärtsschub, der zu einer großen roten Bestätigungskerze führte, die unter dem Tiefpunkt der Libellen-Doji-Kerze schloss. Eine anschließende Kursumkehr führte zur Bildung eines neuen Abwärtstrends, was auf ein erfolgreiches Signal hindeutet.

Allerdings ist dies nicht immer der Fall. Der folgende Chart zeigt den Kursverlauf des S&P-500-Futures (CME: ES) im Vier-Stunden-Chart. Während der Kurs nach unten tendierte, signalisierte die Doji-Libelle eine mögliche Umkehr nach oben. Diese Kerze trat jedoch bei geringem Volumen auf und die Bestätigungskerze schloss nicht höher als das Hoch der Doji-Libelle. Folglich stellte diese Kerze nur einen Mangel an Käufern und Verkäufern im Markt dar und keine Trendumkehr, und der vorherige Abwärtstrend setzte sich fort.

Zusammenfassung

Das Doji-Libellen-Kerzenmuster tritt nicht häufig auf, kann aber ein Warnsignal für eine mögliche Preisumkehr sein. Diese Kerze ist auf die meisten Zeitrahmen anwendbar, muss jedoch durch die nachfolgende Kerze und das Volumen bestätigt werden. Diese Kerze wird oft in Verbindung mit anderen Instrumenten und Mustern verwendet und ist keine Garantie für ein erfolgreiches Signal, so dass der einzelne Investor einen gewissen Ermessensspielraum hat.

Quellen: TradingView, Investopedia, Day Trade the World