Autor/in: Nkosilathi Dube, Trive Financial Marktanalyst

Die Ergebnisse der Target Corporation (ISIN: US87612E1064) für das zweite Quartal haben die Investoren sowohl begeistert als auch nachdenklich gemacht. Obwohl der gemeldete Gewinn pro Aktie von 1.80 USD um erstaunliche 25,79 % unter den Prognosen der Wall Street lag, ließ er die Aktie bei Handelseröffnung am Mittwoch um fast 8 % steigen – ein Beweis für den Appetit des Marktes auf positive Kursüberraschungen. Als die anfängliche Begeisterung nachließ, zeigte sich jedoch ein differenzierteres Bild. Bei genauerem Hinsehen zeigte sich, dass die Umsatzentwicklung hinter den Erwartungen zurückblieb.

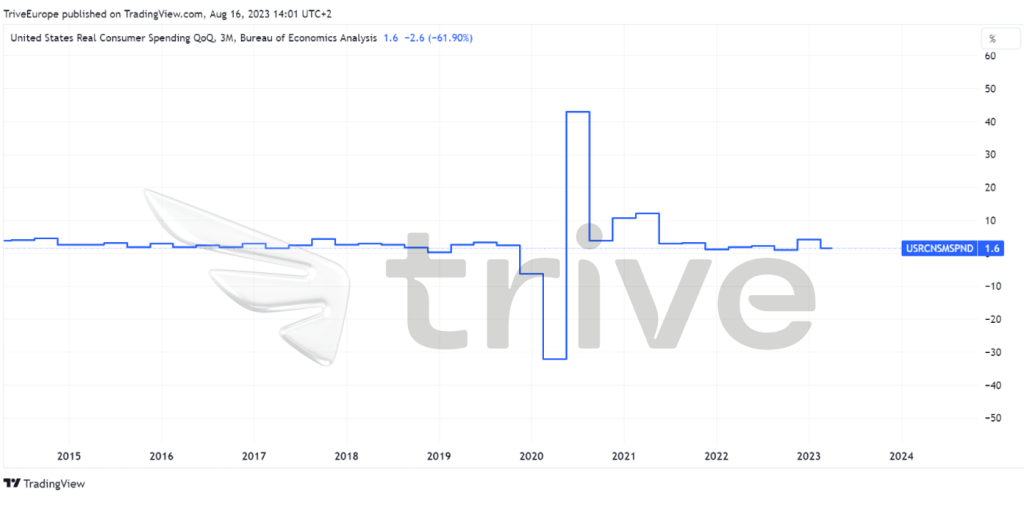

Die Bemühungen von Target, die Verbraucher nicht nur für die Anschaffungen des täglichen Bedarfs zu gewinnen, warfen einen Schatten auf den Ausblick für das Gesamtjahr. Die hohe Inflation und die Einschränkungen der US-Geldpolitik haben das Verbraucherverhalten verändert und zu einer Zurückhaltung bei diskretionären Ausgaben geführt. Dieser Trend hat sich in einer deutlichen Verlangsamung des vierteljährlichen Wachstums der Verbraucherausgaben niedergeschlagen und deutet auf eine sparsamere Haltung hin. Diese Verschiebung unterstreicht die Auswirkungen der nachlassenden Wirkung der quantitativen Lockerung in der Pandemie-Ära und zeichnet ein Bild der sich entwickelnden Verbraucherdynamik und des vielschichtigen Zusammenspiels zwischen Finanzindikatoren und breiteren wirtschaftlichen Kräften.

Quelle: Trive Financial Services Malta – Büro für Wirtschaftsanalyse, Nkosilathi Dube

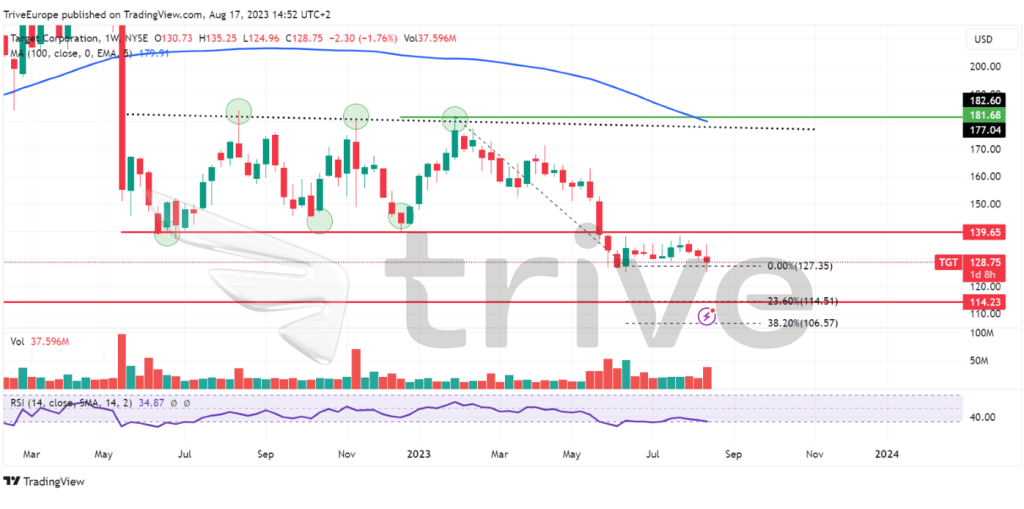

Technische Analyse

Die Aktie der Target Corporation hat eine turbulente Entwicklung hinter sich, die durch den Gegenwind einer hohen Inflation und schwächerer Erträge erschwert wurde und seit Jahresbeginn zu einem deutlichen Rückgang von 13,61 % geführt hat. Der Aktienkurs befindet sich in einem anhaltenden Abwärtstrend und notiert durchgehend unter der ominösen Wolke des gleitenden 100-Tage-Durchschnitts, was den Abwärtstrend noch verstärkt.

Insbesondere die Marke von 177,04 USD pro Aktie, ein entscheidender Widerstand, der sich Anfang 2023 bildete, spielte eine entscheidende Rolle für das Schicksal der Aktie und war der Ausgangspunkt für die anschließende Abwärtsspirale. Der Bruch der entscheidenden Unterstützung bei 139,65 USD pro Aktie, die sich Mitte 2022 gebildet hatte und in den vorangegangenen Quartalen respektiert worden war, markierte unterdessen einen entscheidenden Wendepunkt. In der Woche vom 22. Mai 2023 wurde diese Marke durchbrochen, was zu einer weiteren Abwärtsbewegung der Kurse führte.

Inmitten dieses Abwärtstrends zeichnete sich jedoch ein Schimmer von Potenzial ab. Die Marke von 114,23 USD pro Aktie, die vor dem schnellen Anstieg eine wichtige Unterstützung darstellte, könnte als Stabilitätsanker dienen, falls die aktuelle Abwärtsdynamik anhält. Optimistische Investoren könnten sich damit trösten, dass die Marke von 139,65 USD pro Aktie als mittelfristige Perspektive dienen könnte, falls sich das Momentum zu ihren Gunsten dreht.

Fundamentalanalyse

Die letzte Quartalsentwicklung der Target Corporation war geprägt von den enormen Herausforderungen der sich verändernden Konsumlandschaft. In diesem Umfeld sank der Gesamtumsatz um beachtliche 5 % auf 24,74 Mrd. USD gegenüber 26,04 Mrd. USD im Vorjahr. Der entscheidende Indikator für diesen Rückgang ist der vergleichbare Umsatz, der um 5,4 % zurückging und eine komplexe Geschichte von Auseinandersetzungen sowohl im stationären Handel als auch auf Online-Plattformen erzählt.

Das Bild wird nuancierter, wenn man die Struktur des vergleichbaren Umsatzes betrachtet. So verzeichneten die Einzelhändler einen Rückgang von 4,3 %, während der Rückgang bei den vergleichbaren digitalen Umsätzen mit 10,5 % noch deutlicher ausfiel. Dieser Umsatzrückgang ist jedoch in einem breiteren wirtschaftlichen Kontext zu sehen. Unter dem Druck der hohen Inflation und finanzieller Engpässe haben die Verbraucher ihre Ausgaben auf lebensnotwendige Güter wie Lebensmittel und Energie konzentriert, was zu einem Rückgang bei nicht lebensnotwendigen Gütern wie Kleidung und Accessoires geführt hat.

Interessanterweise hat sich das Nettoergebnis von Target im zweiten Quartal des Geschäftsjahres trotz des schwierigen Verkaufsklimas bemerkenswert entwickelt. Es stieg von 183 Mio. USD oder 39 US-Cent pro Aktie auf 835 Mio. USD oder 1,80 USD pro Aktie und übertraf damit die Erwartungen der Analysten. Diese Trendwende steht in krassem Gegensatz zu dem Gewinneinbruch von fast 90 %, den das Einzelhandelsunternehmen im Vergleichszeitraum des Vorjahres hinnehmen musste. Diese deutliche Verbesserung kann auf eine Kombination von Faktoren zurückgeführt werden, darunter geringere Preisnachlässe, optimierte Lieferketten, niedrigere Frachtkosten und höhere Einzelhandelspreise.

Darüber hinaus trug die strategische Neuausrichtung von Target auf hochfrequentierte Kategorien wie Lebensmittel und Haushaltswaren im Berichtsquartal Früchte und glich die Verluste in den Segmenten mit hohem Konsumbedarf aus. Diese Neuausrichtung und die Reduzierung der Lagerbestände um 17 % im Vergleich zum Vorjahr spiegeln eine bewusste Abkehr von nicht lebensnotwendigen Produkten wider.

Trotz dieser Anstrengungen bleibt Target bei seiner Prognose für das Gesamtjahr vorsichtig. Angesichts des sich verändernden wirtschaftlichen Umfelds und der sich verändernden Inflationsdynamik rechnet das Unternehmen mit einem Rückgang des vergleichbaren Umsatzes im mittleren einstelligen Bereich und erwartet einen Gewinn pro Aktie zwischen 7 und 8 USD. Dieser Ausblick weicht von früheren Prognosen ab, die von einem Gewinn pro Aktie zwischen 7,75 und 8,75 USD und einem vergleichbaren Umsatz zwischen einem leichten Rückgang und einem leichten Wachstum ausgingen.

Nach Abzinsung der zukünftigen Cashflows ergibt sich ein fairer Wert von 138,76 USD pro Aktie.

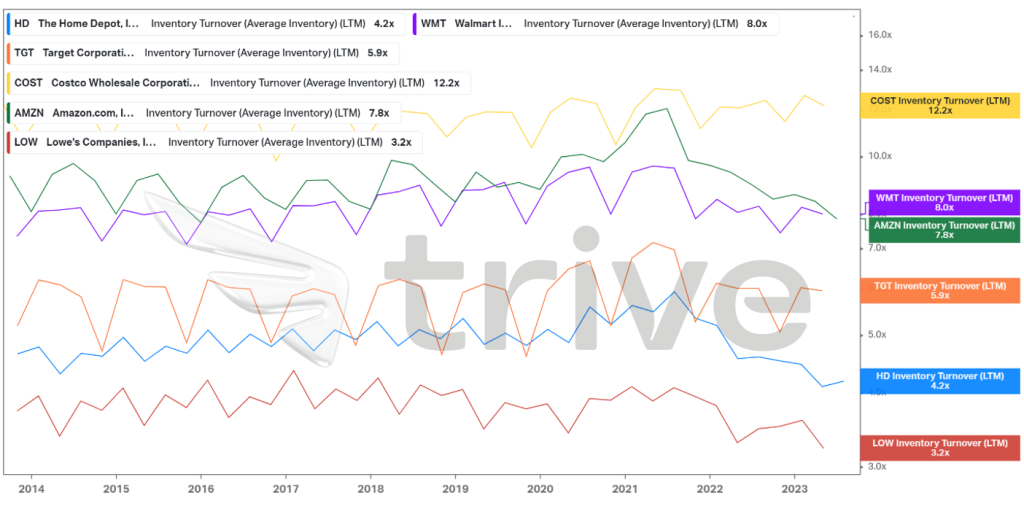

Quelle: Trive Financial Services Malta – Koyfin, Nkosilathi Dube

Der 5,9-fache Lagerumschlag der Target Corporation macht das Unternehmen zu einem ausgewogenen Teilnehmer in seiner Wettbewerbsarena. Der strategische Mix aus Fast Moving Consumer Goods (FMCG) und Verbrauchsgütern des täglichen Bedarfs trägt zu dieser moderaten Lagerumschlagshäufigkeit bei, die sich von der herkömmlicher FMCG-orientierter Einzelhändler unterscheidet. Dieser dynamische Ansatz spiegelt das bewusste Bestreben wider, das Bestandsmanagement zu optimieren und den sich ändernden Präferenzen der modernen Verbraucher Rechnung zu tragen.

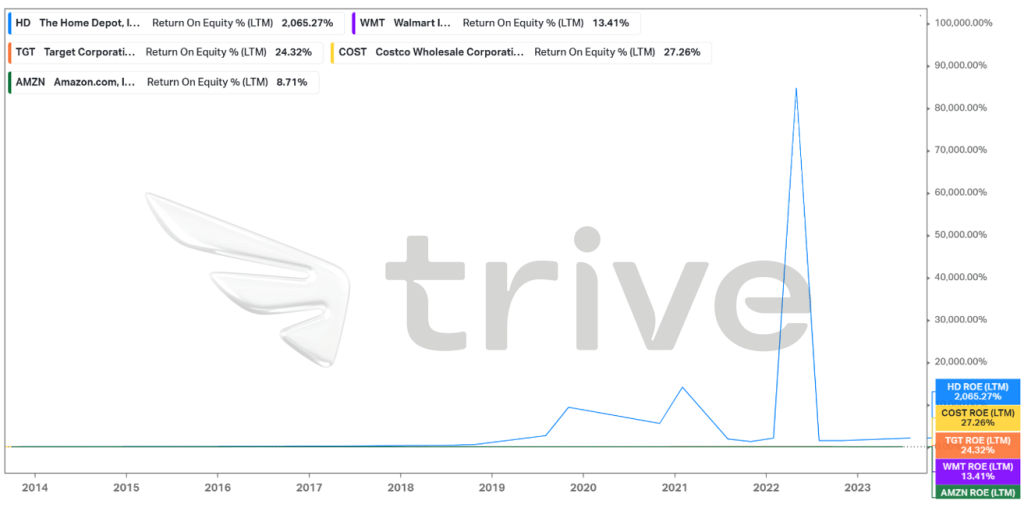

Quelle: Trive Financial Services Malta – Koyfin, Nkosilathi Dube

Die Target Corporation kann mit einer lobenswerten Eigenkapitalrendite von 24,32 % aufwarten und positioniert sich damit gut im Wettbewerbsumfeld. Obwohl Target einen deutlichen Abstand zu Home Depot Inc. aufweist, befindet sich das Unternehmen im oberen Bereich der durchsetzungsfähigen Einzelhandelskonkurrenten. Für Investoren, die ein solides Renditepotenzial suchen, ist Target eine attraktive Anlagemöglichkeit. Diese Rentabilitätskennzahl unterstreicht die Fähigkeit von Target, gesunde Renditen zu erwirtschaften, und spiegelt die Fähigkeit des Unternehmens wider, das Eigenkapital der Aktionäre für nachhaltiges Wachstum zu nutzen.

Zusammenfassung

In einem breiteren Kontext verdeutlicht diese komplexe Geschichte der vierteljährlichen Performance von Target das komplizierte Zusammenspiel von Verbraucherverhalten, wirtschaftlichem Gegenwind und strategischen Anpassungen. Angesichts der stetigen Fortschritte der USA bei der Senkung der Inflation in Verbindung mit einem robusten Arbeitsmarkt sind die Verbraucherausgaben stabil geblieben und bieten Potenzial für einen positiven Ausblick. Wenn die Erträge des großen Einzelhändlers stabil bis positiv bleiben, könnte sich der Aktienkurs allmählich dem Niveau von 138,76 USD pro Aktie nähern.

Quellen: Target Corp, Reuters, CNBC, Bureau of Economic Analysis, TradingView, Koyfin