Hedging ist eine Methode zur Risikosteuerung, bei der Positionen durch Gegenpositionen abgesichert werden. Der Markt bleibt offen, das Risiko soll begrenzt werden.

Doch ein Hedge schützt nicht vor allen Gefahren – und kann teuer oder kontraproduktiv werden. Dieser Beitrag zeigt, wie Hedging funktioniert, wann es sinnvoll ist und wo die Risiken liegen.

Was ist Hedging?

Hedging bezeichnet das Absichern offener Positionen durch entgegengesetzte Trades. Dabei werden Long- und Short-Positionen gleichzeitig gehalten – oft im selben Markt. Wer etwa 1 Lot Long ist und 1 Lot Short eröffnet, neutralisiert die Marktbewegung.

Teilabsicherungen sind möglich. Eine Long-Position von 1 Lot kann mit 0,3 Lot Short teilweise gehedgt werden, wodurch die Nettoposition auf 0,7 Lot sinkt.

Der Zweck: Risiken begrenzen, ohne sofort auszusteigen. Doch wann ergibt das wirklich Sinn?

Wann ist Hedging sinnvoll?

Hedging kann helfen, Risiken gezielt zu steuern – ohne offene Positionen sofort zu schließen. Die Strategie eignet sich besonders in unsicheren oder volatilen Marktphasen.

| Einsatzbereich | Ziel des Hedgings |

|---|---|

| Absicherung gegen Verluste | Schutz vor Kursrückgängen ohne Positionsauflösung |

| Risikominimierung bei Gewinnchancen | Verlustbegrenzung bei Erhalt möglicher Upside |

| Schutz vor Kursschwankungen | Nutzung von Derivaten, Optionen oder ETFs |

| Anpassbare Risikosteuerung | Strategien je nach Kapital und Risikobereitschaft |

| Stabilität bei Volatilität | Aktiv bleiben, aber Risiken begrenzen |

Hedging ersetzt keine Analyse – es erweitert die Flexibilität im Risikomanagement.

Welche Risiken birgt Hedging im Trading?

Ein Full Hedge neutralisiert die Kursbewegung – aber nicht das Risiko.

Stop-Out trotz Absicherung

Achtung: Wer long und short im gleichen Instrument ist – etwa im GER40 – kann trotzdem einen Stop-Out erleiden. Das passiert oft in hektischen Marktphasen mit starken Ausschlägen.

Was zu einer Ausweitung des Bid und Ask führen kann.

Währungsrisiken bei fremder Notierung

Wird ein Instrument z.B. in Dollar taxiert, das Konto aber in Euro, dann entsteht ein Wechselkursrisiko.

Selbst wenn sich das gehandelte Instrument keine Ausschläge hat gibt es ein Risiko. Bedingt durch die Schwankungen der Währungen. Das gilt z.B. beim Trading mit EUR/USD oder Dow-Trades.

Kosten durch Spreads und Swaps

Zwei Positionen erzeugen doppelte Spreads. Bei längerer Haltedauer können zusätzlich Swaps über Nacht anfallen.

Diese laufenden Kosten wirken sich direkt auf das Konto aus.

Trügerische Sicherheit

Ein Hedge kann Sicherheit vorgaukeln. Wer zu lange in der Absicherung bleibt, verliert kann den Blick für Risiken verlieren.

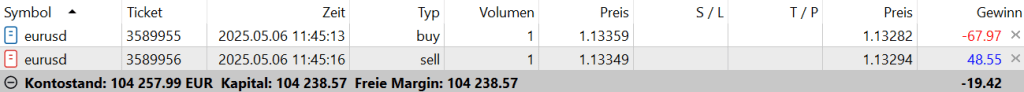

Regelung der Margin bei Online Broker Trive

Bei Trive entfällt im Full Hedge die Margin-Anforderung.

Das untere Beispiel zeigt einen Trade im EURUSD, jeweils 1 Lot. Die Margin, freie Margin und das Margin Level entfällt.

Das schafft Spielraum. Doch beim Auflösen des Hedges wird die Margin anteilig erneut fällig.

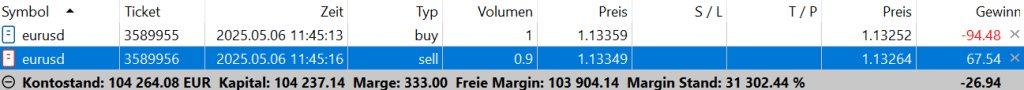

Im oberen Beispiel wurde der Full Hedge teilweise aufgelöst. Im EUR/USD sind noch 0,9 Lot abgesichert. 0,1 Lot long bleiben als Überhang bestehen. Dafür wird wieder Margin fällig.

Wann lohnt sich Hedging im Trading-Alltag?

Hedging kann sinnvoll sein, wenn vorübergehend kein aktiver Handel möglich ist. Etwa bei Urlaub, Krankheit oder beruflicher Ablenkung. Offene Positionen bleiben dem Markt ausgesetzt. Ein Hedge kann sie in dieser Zeit absichern. Ein Restrisiko bleibt!

Absichern statt handeln

Ein Beispiel: Wer freitags noch eine Position im GER40 hält, aber keine Wochenendrisiken tragen will, kann per Hedge den Kurs neutralisieren – ohne zu schließen.

Position schließen statt absichern

In vielen Fällen wäre eine Positionsschließung die einfachere Lösung. Doch viele Trader tun sich schwer, Verluste zu realisieren – und greifen lieber zum Hedge. Ohne Plan wird daraus schnell ein Reflex.

Hedging ersetzt keine Strategie. Es ist ein Werkzeug – kein Schutzmechanismus auf Autopilot.

Wichtige Hinweise zu Anlageinformationen und Risiken

Die in diesem Artikel enthaltenen Informationen stellen keine Anlageberatung oder Empfehlung dar. Die vorgestellten Analysen, Techniken und Methoden dienen lediglich zu Informationszwecken und stellen keine individuelle Anlageempfehlung oder ein Angebot zum Kauf oder Verkauf von Finanzinstrumenten dar, sondern spiegeln lediglich die Meinung des Autors wider. Investitionen in Wertpapiere sind mit Risiken verbunden und können zu erheblichen Verlusten des investierten Kapitals führen, zusätzlich zu den Renditen. Wenn das Wertpapier in einer anderen Währung als dem Euro gekauft wird, kann der Investor auch Wechselkursrisiken ausgesetzt sein.

Trive Financial Services Europe Limited ist eine autorisierte Investmentfirma gemäß dem Investment Services Act (Kapitel 370 der Gesetze von Malta) und wird von der Malta Financial Services Authority (MFSA) unter der Autorisierungs-ID „CRES“ reguliert. Die registrierte Adresse lautet Floor 5, The Penthouse, Lifestar, Testaferrata Street, Ta‘ Xbiex, Malta. Die Zweigniederlassung von Trive Financial Services Europe Limited in Deutschland ist bei der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) unter der Registrierungsnummer 10161621 eingetragen

Markus ist Deputy Country Head Germany bei Trive Financial Services Europe Limited. Er betreut zusätzlich einen deutschsprachigen Finanzblog, auf dem er praxisnahe Tipps und spannende Einblicke aus seiner beruflichen Laufbahn teilt. Mit über 16 Jahren Erfahrung in der Finanz- und Brokerage-Branche hat er seine Leidenschaft für das Trading während seines BWL-Studiums in Frankfurt entdeckt. Durch öffentliche Auftritte bei DAF und N24 sowie Beiträge in führenden Printmedien wie FAZ, Handelsblatt und Manager Magazin strebt er danach, das komplexe Thema Trading für ein breites Publikum greifbar und verständlich zu gestalten.